РЕПО с ЦБР

Вопросы по поводу финансирования ЦБ РФ госдолга РФ через РЕПО. Вероятность последствий в виде роста инфляции и снижения курса рубля.

- 08 декабря 2022, 08:03

- |

Появляется информация, что вновь размещённые крупные объемы ОФЗ покупаются за счёт средств крупнейших банков, полученных в РЕПО с ЦБ.

Есть прогнозы, что это может привести к инфляции и падению курса рубля.

Однако, для того чтобы судить о проблеме хотя бы на самом низком уровне прогнозирования надо бы ответить на вопросы:

1. На какой срок заключаются сделки РЕПО? Если сроки небольшие — получить общее представление о рефинансировании. Ведь это не простая работа — вновь и вновь привлекать деньги в РЕПО, чтоб рефинансировать позицию в ОФЗ.

2. Какие ставки по таким сделкам РЕПО? Ведь если они существенно ниже, чем рыночная доходность ОФЗ — это действительно похоже на вертолетные деньги?

3. И на какую часть «заложенных» ОФЗ банки получают финансирование. Имеется в виду от текущей рыночной стоимости.

4. Также интересен вопрос об объеме таких сделок РЕПО — если РЕПО короткое, то объемы должны впечатлять

5. Если я правильно понял, то банк отдающий бумаги в РЕПО утрачивает право на купонный доход и такое право переходит в ЦБ РФ? Это так?

И, наконец, насколько открыта сейчас информация? Ходили разговоры, что ЦБ чего-то засекретил — насколько она верна?

И я пропустил исполнение федерального бюджета за октябрь месяц, соответственно за три квартала. Сентябрь помню, а октябрь — нет)

- комментировать

- 264

- Комментарии ( 2 )

Операции репо Банка России 5 и 7 марта проводиться не будут — ЦБ

- 04 марта 2022, 18:31

- |

В связи с изменением регламента торгов на Московской Бирже операции репо Банка России 5 и 7 марта 2022 года проводиться не будут. Исполнение сделок по операциям репо, заключенным 4 марта 2022 года, будет осуществляться 9 марта 2022 года.

Порядок проведения депозитного аукциона «тонкой настройки» Банка России 5 марта 2022 года не изменится.

Аукцион будет проведен в объеме 3 трлн рублей с датой привлечения денежных средств в депозит в день проведения аукциона и датой возврата депозитов и уплаты процентов — 9 марта 2022 года.

Вместе с тем для повышения возможностей кредитных организаций по управлению собственной ликвидностью и сохранения условий формирования ставок овернайт денежного рынка вблизи ключевой ставки 6, 7 и 8 марта 2022 года Банк России будет проводить операции по предоставлению обеспеченных кредитов постоянного действия с датой погашения не ранее 9 марта 2022 года.

Также кредитным организациям будет предоставлена возможность размещения средств в депозиты овернайт с датой возврата средств 9 марта 2022 года.

Информация об операциях Банка России по управлению ликвидностью банковского сектора в период 5 — 8 марта 2022 года | Банк России (cbr.ru)

Ликвидность: ЦБ РФ - разъяснения и Меры поддержки. Аукцион РЕПО ЦБ РФ, РЕПО с ЦК с КСУ, валютная и товарная секции

- 03 марта 2022, 11:59

- |

Разъяснения и Меры поддержки финансового рынка.

ЦБ РФ (Разъяснения):

- Можно ли российским банкам c 1 марта 2022 года использовать свои корреспондентские счета, открытые в банках, расположенных за пределами территории Российской Федерации?

( Читать дальше )

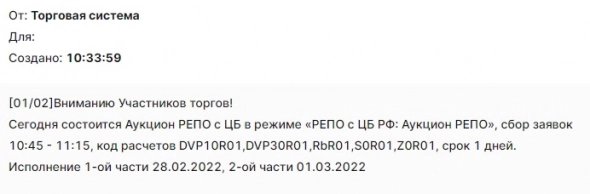

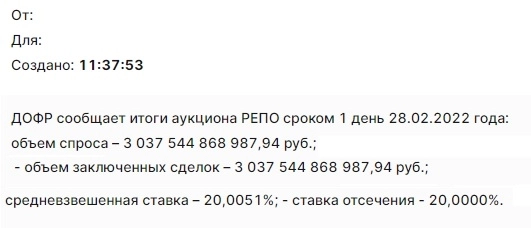

Ликвидность: Аукционы РЕПО ЦБ РФ и торги на денежном рынке в секции РЕПО с ЦК с КСУ (максимум 27/29%), валютный рынок

- 28 февраля 2022, 13:02

- |

РЕПО с ЦБ и покупки ОФЗ банками.

- 06 мая 2020, 22:52

- |

«Получая у ЦБ ликвидность с помощью сделок РЕПО в рублях по цене около 6% годовых, банки размещали эту ликвидность в длинные ОФЗ, доходность по которым тогда превышала 8% годовых, и вновь получали ликвидность ЦБ уже под эти бумаги — вновь под 6%», — описывает Осадчий. Похожий механизм, но в основном с использованием валютного РЕПО, банки уже использовали в кризис 2014–2015 годов, напоминает собеседник РБК. Но вряд ли банки заработали на этом больше 100 млн руб., оценивает Осадчий.

Возникает вопрос:

Банки чтоле покупают ОФЗ на бабки, которые берут у ЦБ?

То есть ЦБ де-факто покупает ОФЗ, при этом 2% отдавая банкам за схему?😁

Нахер тогда нужны банки?

Минфин что ль придумал ОФЗ чтобы кормить казначейства банков?

ТО ли цитата неправильная какая-то, то ли я чето не понял.

Привлечение средств банками по РЕПО с ЦБ РФ на 01.08.2017

- 17 августа 2017, 12:06

- |

1. Банк ФК «Открытие» — 323.77 млрд руб. (тут только рубли, при этом месяц назад привлечения от ЦБ не было)

2. Банк «СКС» (дочка МКБ) — 87.03 млрд руб. (это валюта, больше 70% портфеля бондов это бумаги МинФина, скорее всего фандят в ЦБ RUS-30)

3. БИНБАНК — 51.37 млрд руб. (это рубли, но за месяц объем привлечения сократился на 5 ярдов)

4. АКБ «РОССИЙСКИЙ КАПИТАЛ» — 4.527 млрд руб.

5. БыстроБанк — 3.9 млрд руб.

6. МБСП — 3.07 млрд руб.

7. АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» — 1.91 млрд руб.

остальные менее 1 млрд руб. каждый.

Когда банки должны возвращать ЦБ валюту полученную по репо в 2015 году

- 30 декабря 2015, 21:13

- |

Изменения на Денежном рынке в 1-м Релизе ФР 2015

- 30 марта 2015, 12:37

- |

- РЕПО с ЦК – «Адрес» – рубли, доллары США, евро

- РЕПО с ЦК – «Безадрес» Y0/Y1 — рубли, доллары США, евро

- РЕПО с ЦК – «Безадрес» Y0/Y1W – только рубли

- Торги в РЕПО с ЦК с расчетами в долларах США и Евро проводятся в отдельных бордах.

2. Удлинение сроков РЕПО с ЦК до 7 дней:

Коды расчетов, Адресный режим:

- Y0/Y1 (поставка актива участниками: 17:00; 19:00)*

- T0/Y1 (моментальная поставка актива по 1-й части сделки РЕПО)

- T0/Y2 (моментальная поставка актива по 1-й части сделки РЕПО)

- Y1/Y2 (поставка актива на следующий день в 17:00)

- Y0/Y2 (поставка актива участниками: 17:00; 19:00)*

*-поставка актива участниками в 17:00, если сделка заключена до 16:00; поставка актива участниками в 19:00, если сделка заключена после 16:00.

Новые дополнительные коды расчетов в Адресном режиме с момента 1-го релиза (планируется с 27.04.15):

( Читать дальше )

Invisible Trend

- 13 марта 2015, 12:14

- |

А меж тем, если вдуматься в ситуацию Энергобанка, и говорить о некоей конспирологической теории, то, прослеживается некоторый «Invisible trend» — разрушение финансовых институтов.

Этот удар направлен на Биржу, на место, которое сейчас пользуется доверием у контрагентов.

Я бы сказал – Биржа сейчас единственный институт, который пользуется доверием.

А цепочка какая?

- Сначала «умер» МБК (катастрофическое недоверие контрагентов друг к другу)

- Междилерское РЕПО также начало «затухать»

- Облигационный рынок деградировал до исключительно аукционов

- сейчас единственный «доверительный» рынок – РЕПО с ЦК (читаем РЕПО с Биржей), который (косвенно) хотят лишить доверия (допустим, заставив контрагентов вернуть деньги)

Invisible trend:

( Читать дальше )

Биржа: Все торги продлятся до 19:30!!! Тем кто не пробил РЕПО с ЦБ - продление регистрации спецотчетов до 19:00!!!

- 30 июля 2014, 17:43

- |

Переводы по деньгам до конца торгового дня — запрещены.

Участникам клиринга, имевшим необеспеченные денежные позиции по сделкам Т+, перечислить недостающие д/с с использованием платежных систем!!!!

Расчеты по 1-й клиринговой сесии — 18:05

Отсечка сделок Т+:16:00

Время отсечки Т0 — будет сообщено дополнительно (18:35)

Нужно до 18:05 обеспечить недостающие средства.

ГЦБ: Операции РЕПО с ЦБ по фикс.ставке продляются до 18:30

Торги в Секторе Основной — продлены до 19:30

Продлевается время регистрации спецотчетов на исполнение: время окончания регистрации спецотчетов на исполнение 19:00!!!!

Пы Сы:

Мы до завтра не будем ничего делать по размещению/привлечению ликвидности — пока расчеты «стоят» лучше «пересидеть», чтобы не «вляпаться»...

Кстати, интересно к завтрашнему первому рейсу разгребут ли «все это»…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал